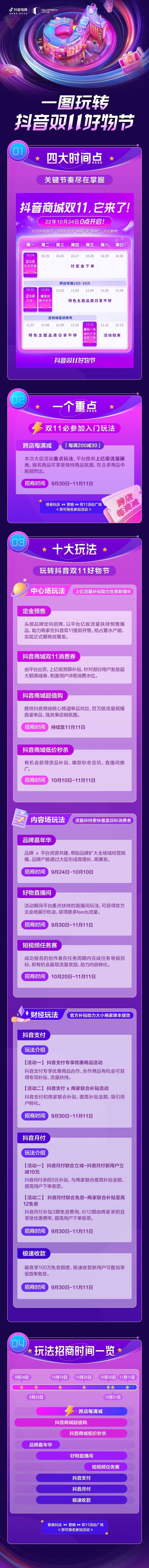

一、打新基本信息

农夫山泉8月17日启动上市预路演,8月24日开始招股,并将于9月4日正式在港交所主板挂牌上市。中金公司和摩根士丹利担任农夫山泉上市的联席保荐人。农夫山泉将在本次IPO中发行不超过13.8亿股境外上市外资股,募资规模预计为10亿美元。

综合募资规模、港股软饮料行业平均25至30倍的市盈率、以及农夫山泉的龙头地位来看,农夫山泉的IPO市值或将达到1500亿港元至1800亿港元。

二、主要业务是什么?

农夫山泉其实不止是卖瓶装水,旗下还包括了茶饮料(茶π、东方树叶),功能饮料(尖叫、力量帝维他命水),果汁(水溶C100、农夫果园、NFC果汁以及17.5°等);此外农夫山泉也生产其他饮品。

虽然农夫山泉生产的产品品类丰富,但只有包装饮用水一项在去年拿到了市占率第一的宝座。茶饮料、功能饮料、果汁都排位第三。

三、赚钱吗?

别看一瓶水只赚一毛三,农夫山泉的赚钱能力可不逊色于其他的食品饮料同行。

我们首先要知道,农夫山泉主要的产品都包括什么。在过去三年中,农夫山泉的营收结构变化不大:包装水都差不多贡献了六成营收,其他四成多一些则由茶饮、功能饮料、果汁及其他产品构成。

农夫山泉一年能够卖出超过330亿瓶产品(包括瓶装水、茶饮料等),算下来,一年农夫山泉就能赚取40多亿的利润。

2017年至2019年,农夫山泉的营收和毛利及毛利率如下图所示。值得一提的是,农夫山泉的毛利率在过去三年中一直稳定在50%以上,可谓相当赚钱。

在扣除了各种费用之后,农夫山泉的净利润率也在过去三年中相对稳定。

不论是瓶装水还是饮料,每一瓶的价格都很低,这意味着,如果农夫山泉想要赚钱,销量就显得尤其重要;此外,由于这一市场的竞争依然相对充分,加上不少消费者对价格变化敏感,想要通过提价来增加利润对农夫山泉来说并不现实。

根据招股书的披露,在过去三年中,农夫山泉的四大系列产品中,公司在市场竞争中处于领先地位、且贡献近六成收入的瓶装水依靠的是销量提升而非价格上涨;功能饮料的营收提升也主要依靠的是销量提升。

不过,在市场竞争格局更为分散、农夫山泉并不处于优势地位的果汁和茶饮料领域,量价双升则成为了公司在这两个赛道上获得更多收入的选择。

图表来自华尔街见闻旗下见智研究院

四、行业地位如何?

如前文所述,农夫山泉在瓶装水——这一公司最重要的收入来源领域占据行业优势地位。在瓶装水领域,农夫山泉是国内毫无疑问的行业老大。

根据尼尔森的统计,在2018年,农夫山泉的市占率就已经达到了四分之一强,排在第二位的华润怡宝市占率为22.9%,景田的市占率刚刚超过10%,可口可乐、康师傅和娃哈哈等其他主要市场参与者的市占率不到10%。

虽然,在茶饮、功能饮料等其他细分领域农夫山泉并没有行业第一的位置,但是,不可否认的是,农夫山泉真正的“印钞机”就是瓶装水。

从行业来说,瓶装水已经被公认是“暴利”(高毛利)行业。中商产业研究院发布的《2015~2020年中国瓶装水市场调查及投资咨询报告》中的数据显示:瓶装水近年来在饮料行业中毛利率一直高于平均水平,2012年~2014年已经连续三年毛利率高于30%。

饮用水本身的成本不高。瓶装水的原料简单,不需要添加成分,也没有过于复杂的生产流程,另外公开资料显示,“2018年起,水资源费改为水资源税,成为营业税金及附加的一部分,不计入主营业务成本。”再加上水源地当地的政策支持,水源本身的花销有限。一瓶水的大部分成本还是集中在了包装、运输和人力等。

具体到农夫山泉来看,根据招股书的数据,按一瓶400毫升水量来算,农夫山泉一瓶水不含税出厂价四毛三:其中,原材料(做塑料瓶身的PET、糖与果汁等)与包装材料(纸箱、贴上瓶身上的标签及整包的收缩膜)占到了一毛三;制造费用(水厂生产相关)与工人人工成本大约占到了四分钱;销售费用花掉了一毛钱;行政费用花掉了两分钱。

抛去这些成本和费用,最终农夫山泉一瓶水能赚到一毛三。

如今的包装饮用水用的普遍都是PET瓶子或玻璃瓶身,与其说一瓶包装水卖的是水,倒不如说是瓶子,这在食品饮料行业并不是稀奇的事。有资料显示,六个核桃的易拉罐包装成本就占据了其总成本的50%以上。

五、行业前景如何?

根据前瞻产业研究院发布的数据,2013~2018年中国瓶装水销售规模逐年增长,由2013年1069.2亿元增长至2018年的1830.9亿元,年均复合增长率高达11.8%,已经成为软饮料行业最大的细分产品。

该机构预计,2019年,中国瓶装水销售规模预测将达到2004亿元,同比增长9.5%。未来五年有望维持7%~9%增速增长。

此外,还有很多分析认为,中国内地的瓶装水价格显著低于美国、日本、中国港台地区,但是考虑到经济发展水平和人民消费水平的差异,农夫山泉等瓶装水生产商短期内还有多大的提价空间,值得画上一个问号。

目前来看,中国瓶装水市场仍有增长空间,叠加农夫山泉的龙头效应,未来农夫山泉仍有希望占据更多的市场份额。除了瓶装水之外,农夫山泉在其他细分饮品中并未占有龙头地位,未来面临的竞争仍相对较多。

六、如何估值?

农夫山泉规模相当的矿泉水生产商——康师傅控股,已经在港股上市。2019年康师傅控股的饮品业务贡献营业收入397亿港元,大于农夫山泉的营业收入。但净利润只有37.2亿港元,远小于农夫山泉的49.5亿元。

目前,康师傅控股市值为752.5亿港元,对应市盈率约为20.65倍。以20倍市盈率估计,农夫山泉上市之后,总市值至少约1300亿港元。事实上,农夫山泉不论是从盈利能力还是成长性角度看,都优于康师傅控股,市场给予更高估值也有可能。

据招股书披露,饮用水市场目前仍处在快速发展阶段,按照尼尔森预测,未来五年,仍有望保持10%左右增长。相较于啤酒、调味品市场来说,饮用水市场空间更大。基于饮用水市场集中度较高的现状,长期看产生比百威亚太(1876.HK)、海天味业(603288.SH)市值更大的龙头也有可能。啤酒在港股市场平均市盈率估值为30-40倍。A股市场酱油、食醋的平均估值在40倍以上。

七、有什么风险?

大自然的搬运工——这是人们耳熟能详的农夫山泉品牌定位。

让农夫山泉成功的,是农夫山泉的高质量水源地,但带给农夫山泉风险的,同样也是水源地的问题。

首先,农夫山泉的水源地遍布全国,其中浙江千岛湖、广东万绿湖、河北雾灵山、湖北丹江口和四川峨眉山等水源地分别位于人口稠密的华东、华南、华北、华中和西南等主要消费市场。如此的水源地布局,有效降低了农夫山泉的运输成本。

但是,饮用水生意赖以生存的是水源地,农夫山泉长期增长面临的瓶颈,正是有限的水源地。

根据相关法律规定,直接从自然资源(如江河、湖泊和地下水)取水的单位和个人需取得取水许可证并交纳水资源费。企业需按照经审批的年度取水计划取水。而且,矿泉水具有水资源和矿产资源的双重属性。生产矿泉水还应该依法申请采矿许可证。

换句话说,水源地的稀缺性一方面帮助企业建立了较高的行业壁垒,另一方面又限制了企业扩大产能。可以想象,随着行业发展,未被开发的水源地已经越来越少。

农夫山泉近年来新获得的水源地情况并不乐观。目前,农夫山泉共有10个水源地。主要生产基地仍为2005年以前获得的浙江千岛湖、吉林长白山、湖北丹江口和广东万绿湖。随着环保意识增强,农夫山泉近年来获得的水源地取水量则是越来越小,2019年新获得的水源地取水量仅为504千立方米/年。

虽然农夫山泉目前拥有的水源地获批取水量远大于公司实际生产量,公司短期内不存在取水量不足的问题。但集中在浙江、广东、吉林和湖北水源地的产品也受到运输半径限制。

农夫山泉拥有的可生产矿泉水水源地较少,未来不利于产品升级。此外,农夫山泉饮用水平均吨价已经连续下降两年,公司解释称是因为单价较低的大包装饮用水销售增加。短期内,农夫山泉可能面临毛利率下降风险。

受国内水源地稀缺性限制,农夫山泉已经开始寻求海外水源。农夫山泉已经收购新西兰瓶装水公司Otakiri Springs。招股书披露,农夫山泉未来还会寻找合适的并购标的。不过,海外市场相比中国市场更为成熟、成长空间有限。“走出去”的风险着实不小。

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:曹泽熙

关键词: 农夫山泉